公司此前重点布局钴/镍两大金属品种,目前刚果金及印尼生产基地皆顺利投产;全球新能源大势将起。公司将持续受益于钴镍产能的释放。

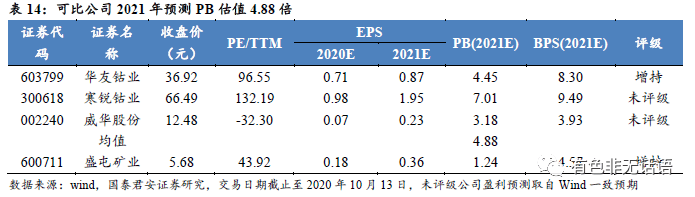

首次覆盖增持评级。综合PE 和PB估值法,考虑到公司未来钴镍布局不断放量,业绩增厚,同时电动车行业蒸蒸日上,将大力拉动钴镍需求,首次覆盖给予目标价7.02元,预测公司2020-2022年EPS 0.18/0.36/0.44元,对应2020-2022年PE 40/19/16倍估值,空间23%,增持评级。

加速布局钴镍资产,目前迎来收获期。钴方面,公司于2017年开始做钴材料业务布局,凭借在海外市场已具备的渠道、人才、国际经验优势, 2017年开始自建刚果(金)项目,2018年收购科立鑫,2020年收购恩祖里项目,目前共计拥有3500吨钴原材料产能。镍方面,与青山集团合作提供资源保障,公司共计持有印度尼西亚纬达贝工业园3.4万吨高冰镍项目,于2019年10月开始做设施安装,2020年9月5日投产第一批镍铁,未来将直接生产高冰镍金属及硫酸镍。

新能源大势已起,公司持续受益于产能释放。全球高镍三元趋势已经逐渐显现,钴镍作为其中的重要原材料将持续受益于行业大势。公司仍在扩张刚果(金)在建钴铜冶炼项目,并投资卡隆威矿山。随着三大钴铜项目逐渐投产,未来将实现产能迅速增长,预计2022年底公司共计拥有刚果金钴产能12856吨/年、阴极铜产能90000吨/年。而公司镍项目随着产能的逐步释放,未来预计将贡献归母利润2.5-3亿元/年。

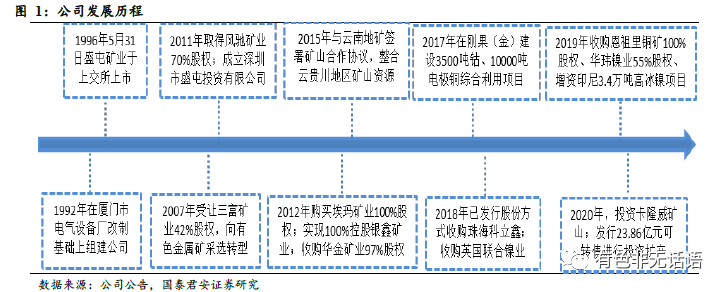

盛屯矿业集团股份有限公司成立于1992年9月,前身为厦门市电器设备厂,1992年以社会募集方式组建厦门市龙舟实业股份有限公司,几经更名和资产重组后,于2011年6月更为现名。公司自2007年开始布局战略性转型,由产业链服务商转变为新能源金属供应商,聚焦钴、镍、锌、铜四种金属品种。其主营业务包括色金属采选业务、钴材料贸易业务、金属贸易及产业链服务业务、金属冶炼及回收业务,目前已形成钴材料业务完整体系。

加速布局海外钴镍资产。为加快优质产能并购及海外项目建设投产,公司于2017年在刚果(金)开始建设3500吨钴、10000吨电极铜综合利用项目,2018年收购科立鑫(100%股权)并参股英国联合镍业(39.24%股权),2019年布局印尼3.4万吨高冰镍项目,2020年完成恩祖里收购并获得卡隆威铜矿项目。通过不断加快公司国际化进程,推动了整体资产规模和资产质量的持续稳定发展,未来业绩产能将逐步释放。

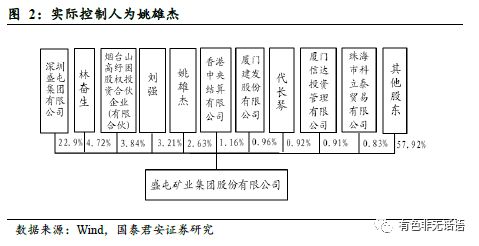

深圳盛屯集团有限公司作为公司第一大股东,累计持有22.9%股权,公司实际控制人姚雄杰,持有2.63%股权,两者属于一致行动人。截至 2019 年末,纳入公司合并范围的直属全资及控股子公司52家,拥有7家参股公司。

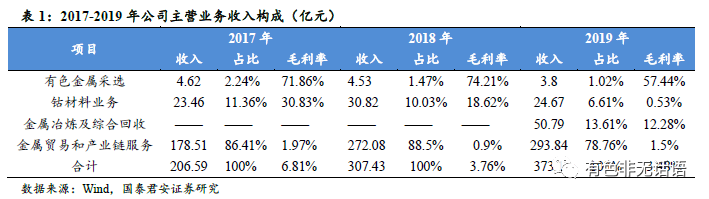

公司主营业务包括四大板块:有色金属采选业务、钴材料业务、金属冶炼及综合回收业务和金属贸易和产业链服务。

从主营业务收入构成看,公司新增金属冶炼及综合回收业务,主要为四环锌锗相关业务,系四川四环锌锗科技有限公司纳入合并范围所致,占比13.61%。金属贸易和产业链服务业务仍是公司的主要收入来源,收入同比增长8%,占比78.76%,较上年下降9.75%,主要系新增金属冶炼及综合回收业务所致。同期,公司有色金属采选业务收入同比减少16.08%,主要系银鑫矿业和埃玛矿业产量减少所致。钴材料业务收入同比减少19.95%,主要系钴材料价格下降所致。

2019年随着有色金属价格下行,有色金属采选业务毛利率较上年下降16.77%。由于钴价大幅度下滑,公司钴材料业务毛利率较上年大幅度地下跌18.09个百分点至0.53%。2019年,金属冶炼及综合回收业务毛利率为12.28%。公司金属贸易和产业链服务业务毛利率较上年提高0.6个百分点,整体处于较低水平,综合毛利率为3.48%。

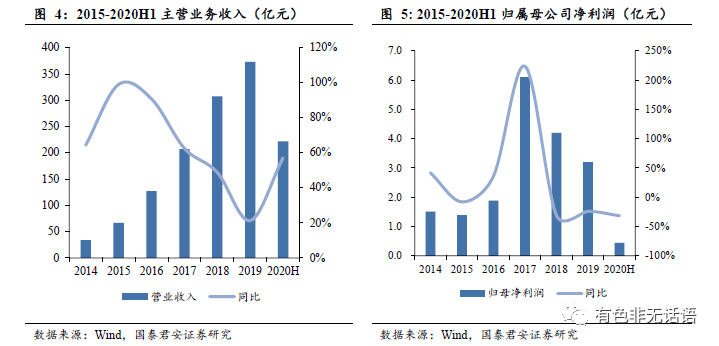

公司2019年通过发行股份及支付现金的方式收购四环锌锗97.22%股权,同时随着刚果金项目投产以及金属贸易和产业链服务业务的加快速度进行发展,公司营业收入迅速增加,2015-2019年年均复合增长率达到41.14%,2020H1同比增长57.09%。但由于2019年钴价继续回落,加之2019年初内蒙古安全生产检查导致银鑫矿业埃玛矿业开工时间有所推迟,同时矿山矿产金属市场行情报价下跌,导致有色金属采选业务利润减少,使得公司归母净利润同减少。另外,2020H1因疫情影响产品滞销使得利润下滑,为0.44亿元,同比减少31.25%。预计未来随海外业务进一步拓展,全产业链布局实施后,整体利润规模将实现反转。

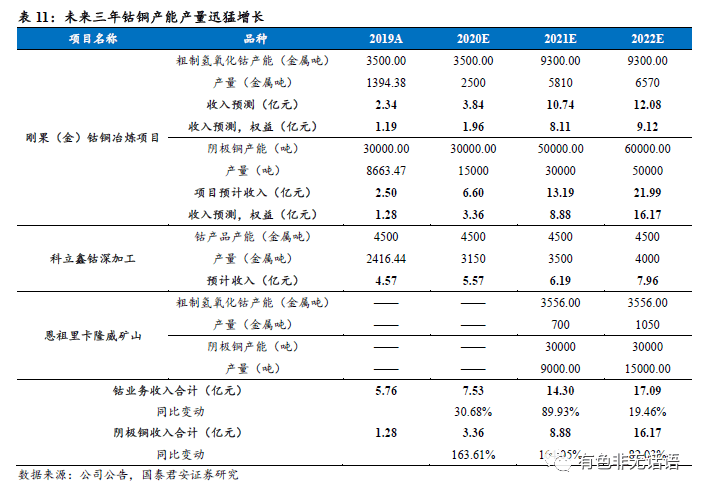

转型布局钴材料业务,自产钴逐渐释能,贡献收入。公司于2017年开始做钴材料业务布局,最重要的包含钴材料贸易、自产钴产品的生产和销售。公司凭借在海外市场已具备的渠道、人才、国际经验优势, 2017年开始自建刚果(金)项目,2018年收购科立鑫,2020年收购恩祖里项目,未来三年钴业务产能将逐步扩大,预计2022年底刚果金钴总产能将达到12856吨,带动收入实现大幅增长。

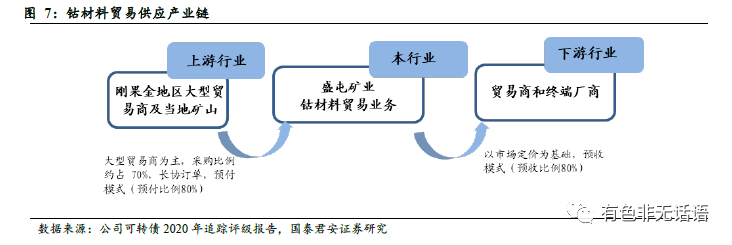

2019年之前,公司钴材料业务主要为贸易业务。公司上游从刚果金地区采购钴矿,运输至国内销售。2019 年以来,随公司钴材料产业链的延伸,钴材料贸易量及钴材料贸易金额均有所减少;2019年,公司钴材料贸易收入 17.76 亿元,同比减少 29.77%。

2017年,公司投资100万美元设立刚果盛屯资源有限责任公司(持股51%),从事矿业勘控、开采、冶炼加工、购销、运输、出口等业务,建设刚果(金)钴铜冶炼项目,可年产阴极铜10,371吨及3,489吨金属量粗制氢氧化钴;2019 年下半年,公司通过技改方式,将电解铜产能提升至 30,000 吨/年。该项目中,电铜于2019年2月开始试生产,粗制氢氧化钴于同年3月下旬开始试生产,2019年4月初步达到设计生产标准。目前,刚果金一期项目所生产电解铜已全部实现对外出售,粗制氢氧化钴产销量逐步增长。

截至2020年二季度,刚果(金)盛屯资源(CCR)共生产铜金属 10,305 吨,其中一季度产 3,758 吨,二季度产6,547 吨;共产粗制氢氧化钴 1,626 金属吨,其中一季度产 625 金属吨,二季度产 1,001金属吨。

2020年3月,公司已完成已完成可转换债券的发行和上市,这次募集资金总额共计23.86亿元,期限6年,大多数都用在刚果(金)年产 30,000 吨铜、5,800 吨粗制氢氧化钴(金属量)湿法项目,建设周期约为15个月,其中电铜产能已有部分产能释放,而氢氧化钴整体达产预计在2021年。

2018年公司通过发行股份方式,以12亿元交易对价收购科立鑫100%股权。其主营业务主要为将制氢氧化钴生产成四氧化三钴,截至2019 年,已拥有钴金属产能4,500 吨/年。自此,公司成功打造“钴原材料+铜钴冶炼+钴产品贸易+钴材料深加工+钴回收”完整体系。

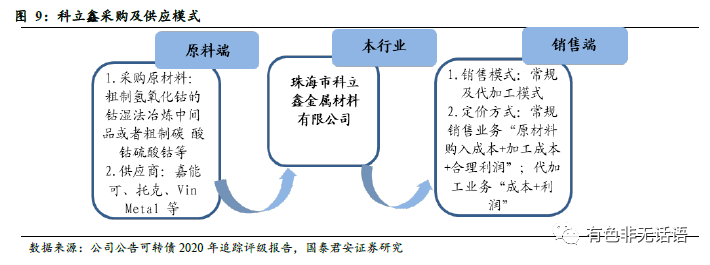

科立鑫原材料采购包括含粗制氢氧化钴的钴湿法冶炼中间品或者粗制碳酸钴硫酸钴等;辅料包括氨水、硫酸、盐酸等及包装物。目前已与嘉能可、托克、Vin Metal 等国际大型钴原料供应商达成长期良好合作关系。

科立鑫分别采取了代加工和常规销售两种业务模式,依据不同模式选取不同定价方式,并结合市场行情报价及钴商品市场需求状况确定产品最终售价。

科立鑫当前已形成产能4,500金属吨/年。同时,其全资子公司大余科立鑫正在筹建10,000金属吨/年的新增钴冶炼产能,这中间还包括10万吨动力汽车电池回收和3万吨三元前驱体。虽然2019年因客户订单量减少使其原材料采购量、产品产销量均有所下滑,但产品产销率仍维持较高水准,达到100.84%。

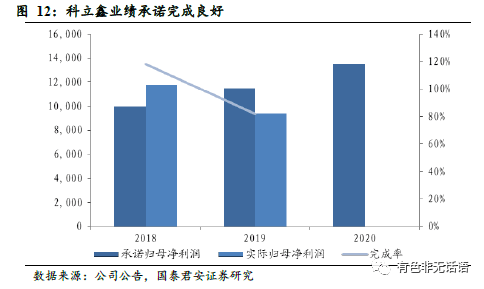

科立鑫承诺2018年、2019年、2020年末累计经审计的净利润分别不低于1亿元、2.15亿元和3.5亿元。截至2019年累计实现扣非归母净利润2.12亿元,差额-0.025亿元,完成率达到98.84%。

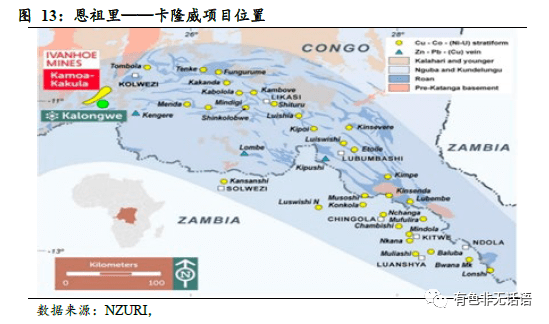

2020年3月,公司通过全资子公司旭晨国际有限公司,完成对恩祖里铜矿100%股权的收购,总交易金额不超过1.14亿澳元(折合人民币不超过5.46亿元)。恩祖里主要资产为刚果民主共和国加丹加地区的铜钴矿山,最重要的包含卡隆威采矿项目(kalongwe)和 FTB(FOLD & THRUST BELTJV)勘探项目。

卡隆威铜钴矿项目位于刚果(金)南部卢阿拉巴省科卢韦奇市,证书类型为采矿许可证,矿权面积8.3平方公里。该项目位于中非刚果(金)-赞比亚巨型铜成矿带的西缘,该铜矿带内已发现了数个世界级高品位铜钴矿床,著名的卡莫阿超大型铜矿距离该项目北部约30公里。根据恩祖里前期地质工作结果,项目共探获资源量:矿石量1346万吨,铜矿石平均品位2.7%,钴矿石平均品位0.62%,金属量铜30.2万吨,钴4.27万吨。

进一步加大卡隆威矿山投资力度,深化境外矿产资源发展的策略,提升公司盈利能力。

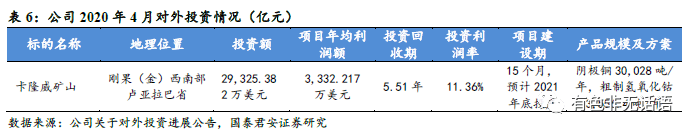

公司2020年4月公告拟对卡隆威矿山进行开发,项目投资总金额2.93亿美元,其中建设投资为2.56亿美元。项目建设期为15个月,初步预计2021年底投产,可年产阴极铜30,028吨,粗制氢氧化钴3,556.4吨。项目原料来自卡隆威矿山露天开采的铜钴矿,还有部分外购氧化铜矿(自产氧化铜矿年处理量为100万吨,外购氧化铜矿年处理量为16万吨)。按公司可行性报告,该项目年均总利润可达3332万美元,投资利润率为11.36%。项目实施后,将大幅度提升公司的阴极铜以及粗制氢氧化钴整体产能和产量,提升公司综合竞争实力。

FTB项目矿区毗邻多个世界级大型矿山和历史生产矿区,这条褶皱带拥有世界上最大的钴矿储量和丰富的铜矿。该区域被认为是高质量勘探靶区,类似卡莫阿-卡库拉矿床,Kamilongwen铜矿床,以及Mutanda, Deziwa和Kansuki矿床,历史勘探发现较好矿化信息。该矿区总面积334平方公里。目前项目正在勘探中,主要矿石种类包括铜、钴、铅、锌。根据区域内的矿化信息以及物探成果圈定了8个靶区,其中四个靶区已经获得了某些特定的程度的找矿突破,具有进一步找矿的潜力。

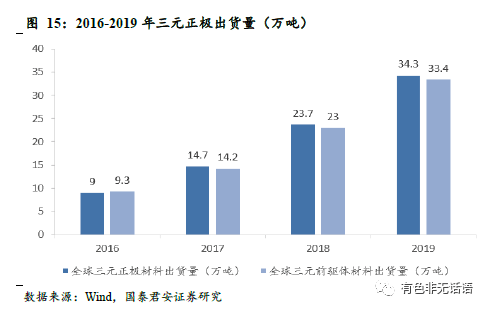

另外,从NCM111,NCA到NCM811,通过提升镍含量,可以在一定程度上完成锂离子电池单位体积内的包含的能量的提升,还能减少稀缺金属钴的使用,成本减少可观。得益于新能源汽车蒸蒸日上,新能源车需求占比将从目前4%扩大至37%。受全球新能源终端市场带动,2019年全球三元正极材料出货量达到34.3万吨,同比增长44.7%,全球三元前驱体材料出货量33.4万吨,全球动力电池市场将以30%以上的年复合增长率增长。同时,以CATL、松下、LGC、SDI等企业为代表的头部动力电池企业未来将加速投建动力电池产能,再加上全球电动工具、小动力市场向高端化方向发展,将带动全球三元正极材料市场出货量的大幅度增长,由此产生的硫酸镍需求将会爆发式抬升。

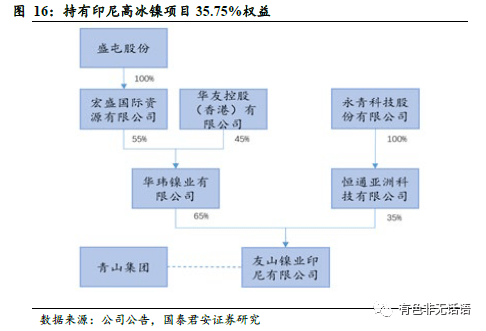

2019年,公司的全资子公司宏盛国际对华玮镍业有限公司增资550万美元,共计持有华玮镍业55%的股权。华玮镍业与永青科技股份有限公司在香港设立的子公司恒通亚洲科技有限公司合资在印尼设立友山镍业印尼有限公司,最终实现相当于持有印度尼西亚纬达贝工业园3.4万吨高冰镍项目35.75%权益。

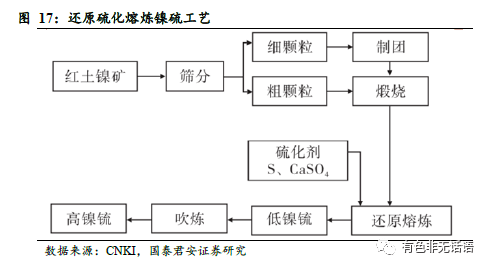

盛屯火法项目采用 “回转窑还原焙烧—电炉还原熔炼—P-S转炉硫化——吹炼”的工艺生产高冰镍,该工艺很成熟,且合作方有着先进成套的生产的基本工艺技术、专利和成套设备设计能力及经营管理经验。

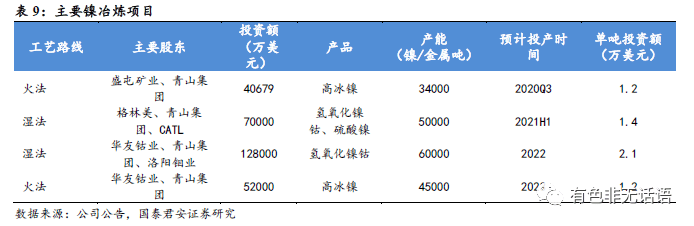

3.4万吨高冰镍项目总投资为 4.07 亿美元,依据公司所占股权比例(35.75%)计算,公司本次对外投资金额为 1.45 亿美元(约合10.24 亿人民币),共计建设4台干燥回转窑、4 台焙烧回转窑、4 台矿热电炉,设计产能为高冰镍量为43590t/a,高冰镍含镍量 34000t/a,于2019年10月开始做设施安装,2020年9月5日投产第一批镍铁。

根据两类主要含镍矿物(含镍的硫化矿和氧化矿)的不同,现代生产镍的方法主要有湿法和火法两种。含镍硫化矿目前主要用火法处理,通过精矿焙烧反射炉(电炉或鼓风炉)冶炼铜镍硫吹炼镍精矿电解得金属镍。氧化矿主要是含镍红土矿,其品位低,适于湿法处理。

公司印尼3.4万吨高冰镍项目建设周期两年,达产后年平均税后利润达9504万美元,年平均贡献归母净利润2.4亿人民币,项目全投资内部收益率(税后)为25.14%,税后全投资回收期5.63年(含建设期)。相对而言,湿法项目投资较高,而盛屯矿业火法项目投资额相对更低,盈利潜力较高,有望成为A股稀缺镍资源标的,随着不锈钢行业的复苏,印尼冰镍项目投产之后效益可观,海外业务布局将会促进扩展。

2017年公司布局业务转型后,不断加大钴铜冶炼项目、镍资源、锌锗等项目投资力度,目前科立鑫产能已达到4500吨四氧化三钴;预计2021年底刚果(金)二期项目产能达30000吨阴极铜、5800吨粗制氢氧化钴,二期项目年均税后利润合计6,296.04亿美元;卡隆威矿山产能达到30028吨阴极铜、3556.4吨粗制氢氧化钴,年均利润额3332万美元,投资利润率11.36%;四环锌锗产能达22万吨锌锭、40吨二氧化锗;印尼高冰镍项目产能达3.4万吨,年均利润额9504万美元,内部收益率25.14%。

目前公司已拥有刚果(金)3500吨钴、30000吨铜及科立鑫4500吨钴项目;除此之外,公司仍在扩张刚果(金)在建钴铜冶炼项目,并投资卡隆威矿山。随着三大钴铜项目逐渐投产,未来将实现产能迅速增长,预计2022年底公司共计拥有刚果金钴产能12856吨/年、阴极铜产能90,000吨/年。

截至2020H1,该项目产能30000吨铜(2020年一季度由初始10000吨/年技改至30000吨/年),3500吨钴。2020年3月公司发行可转债(23.86亿元)扩建刚果(金)30000吨阴极铜、5800吨钴冶炼项目;该项目预计2021年底投产进度达100%,实现产能9300吨钴、50000吨铜。由于,一期项目集团公司与上市公司持股比分别为49%、51%,二期项目公司持股票比例100%,因此预测刚果(金)钴铜冶炼项目在2020E/2021E/2022E将为公司贡献权益收入(钴)1.96/8.11/9.12亿元;(铜)3.36/8.88/16.17亿元。

2020年3月收购恩祖里项目后,公司于同年4月投资建设卡隆威矿山项目(投资额2.93亿美元)阴极铜30,028吨,粗制氢氧化钴3,556.4吨,公司公告中预计年均利润额达到3332万美元。

公司于2019年8月投资10.24亿元建设印尼高冰镍项目(35.75%股权),截至2020年9月已投产第一批镍铁,投产进度达100%,实现产能3.4万吨镍。假设镍价维持在11万元/吨,以持股票比例35.75%计算,预计2020E/2021E/2022E该项目将贡献权益收入2.37亿元、11.83亿元、11.83亿元。

公司业务可分为自产矿产品业务、钴材料业务、金属产业链产品、金属冶炼及综合回收五个部分。其中钴板块受益产能提升,业绩进入快速增长期;镍板块逐步投产,实现突破;自产矿业务稳定增长。根据板块拆分业绩,我们测算2020-2022 年公司归母净利润分别为3.87亿元、7.97亿元、10.00亿元。

由于2020年新能源行业受疫情影响,我们延后一年,参考盈利预测和可比布局钴、镍、新能源金属上市公司2021年的PE均值43.60倍,我们预计公司2021年实现每股盈利为0.36元,由于公司仍有金属采选/冶炼等别的业务,保守给予公司2021年20倍估值,对应每股合理估值7.02元。

参考盈利预测和可比布局钴、镍、新能源金属上市公司PB均值4.88倍,我们预测公司2021年 BPS为4.57元,由于公司仍有金属采选/冶炼等别的业务,保守给予公司2021年2倍PB估值,对应每股合理估值9.14元。

首次覆盖增持评级。综合 PE 和PB估值法,考虑到公司未来钴镍布局不断放量,业绩增厚,同时电动车行业蒸蒸日上,将大力拉动钴镍需求,首次覆盖给予目标价7.02元,预测公司2020-2022年 EPS 0.18/0.36/0.44元,对应2020-2022年PE 40/19/16倍估值,空间23%,增持评级。

全球疫情反复。目前欧美等国家疫情出现反复,假设进一步加深将影响全球新能源汽车生产及消费,对公司业绩产生负面影响。

地缘政治风险。公司海外生产基地位于刚果金及印尼,政治风险因素较大,假设公司生产及产品运输受影响,将对公司业绩产生负面影响。